Współczesną gospodarkę rynkową charakteryzuje pojęcie „państwo regulacyjne”, które oznacza, że regulacja stała się podstawową metodą ingerencji państwa w sferę gospodarczą i społeczną. Proces powstania „państwa regulacyjnego” był powiązany ze znaczącym poszerzeniem zakresu państwowej regulacji, w szczególności obejmowaniem regulacjami nowych dziedzin, jak również zwiększeniem szczegółowości regulacji

[1]. To przyczyniło się do przyrostu regulacji w różnych dziedzinach życia gospodarczego oraz pojawienia się zjawiska „inflacji prawa”, które oznacza wzrost liczby przepisów prawa, wynikający z nadmiaru tworzenia aktów normatywnych w procesie legislacyjnym (rozrost procesu legislacji)

[2].

W literaturze przedmiotu zaznacza się, iż fale reakcji regulacyjnej intensyfikują się po wystąpieniu zjawisk kryzysowych. Jak wskazują H. Davies i D. Green „można odnieść wrażenie, że potrzeba kryzysu, by skłonić polityków do zainteresowania się sferą regulacyjną”

[3]. Potwierdzeniem tej prawidłowości była reakcja regulacyjno-nadzorcza po ostatnim kryzysie finansowym z 2008 r., którego początki miały miejsce w sektorze bankowym Stanów Zjednoczonych i bardzo szybko rozprzestrzeniły się po całym świecie.

W okresie pokryzysowym sektor bankowy stał się przedmiotem uregulowań mających na celu wyeliminowanie luk prawno-regulacyjnych na poziomie międzynarodowym, europejskim oraz krajowym. Reakcja UE na zjawiska kryzysowe była skoncentrowana na trzech obszarach, a mianowicie na wprowadzeniu nowych regulacji bankowych, stworzeniu nowej architektury nadzoru finansowego oraz powołaniu i wprowadzeniu w życie koncepcji unii bankowej. W tym celu zostały wprowadzone daleko idące zmiany regulacyjne w europejskim sektorze bankowym, które stały się fundamentem dla stworzenia nowego ładu ostrożnościowego w Europie.

Dla banków wyzwaniem w okresie pokryzysowym stała się potrzeba dostosowania do znacznie większej liczby nowych wymogów regulacyjnych. Spowodowało to wzrost znaczenia funkcji zapewnienia zgodności (ang. compliance), która jest częścią systemu władztwa korporacyjnego (ang. corporate governance). Jest to kluczowa funkcja w systemie kontroli wewnętrznej banków, odnosząca się do konieczności prawidłowego wdrażania regulacji wewnętrznych w instytucjach finansowych i dostosowania tych regulacji do obowiązującego prawa i standardów. W artykule postawiono hipotezę, że znaczenie funkcji compliance rośnie wraz ze zwiększeniem wymogów regulacyjnych w sektorze bankowym.

W okresie pokryzysowym wzrosło również znaczenie systemów dyscyplinowania banków z powodu nieprzestrzegania regulacji (non-compliance) za pomocą tzw. działań dyscyplinujących organów nadzoru bankowego (ang. enforcement actions). Są one kluczowym narzędziem podmiotów, sprawujących nadzór nad rynkiem bankowym i mają na celu ukaranie za naruszenia przepisów prawa oraz stosowania niepożądanych praktyk przez instytucje bankowe lub osoby fizyczne.

Celem niniejszego artykułu jest analiza zależności zachodzących pomiędzy liczbą i złożonością regulacji bankowych w okresie pokryzysowym, a rolą funkcji compliance oraz działaniami dyscyplinującymi organów nadzoru bankowego. Toteż postawiono hipotezę, że wzrost liczby i złożoności pokryzysowych regulacji bankowych wymaga równocześnie intensyfikacji działań dyscyplinujących ze strony organów nadzoru bankowego.

1. Przyczyny uregulowania działalności bankowej

Ze względu na fakt, że sektor bankowy charakteryzuje się dużą zawodnością a banki są instytucjami zaufania publicznego, ich działalność jest poddana ścisłemu nadzorowi oraz regulacjom sektora państwowego. Do najczęściej wymienianych niesprawności (tzw. market failures) sektora bankowego zaliczają się: istnienie asymetrii informacji, koszty zewnętrzne upadłości banków (externalities), hazard moralny, negatywna selekcja, niestabilność oraz procykliczności (periodyczne występowanie nadmiernej ekspansji kredytowej, która prowadzi do kryzysu bankowego). Przez opisane wyżej zawodności banki podlegają szczególnym regulacjom prawnym.

W literaturze przedmiotu regulacje bankowe definiuje się jako normy prawne, mające na celu zapewnienie odpowiedniego poziomu bezpieczeństwa banków, ich klientów i całego systemu poprzez ograniczenie ryzyka podejmowanego przez banki. W szczególności regulacje bankowe określają warunki i zakres działalności banku oraz minimalne wymagania dotyczące ich sytuacji finansowej

[4]. Otoczenie regulacyjne ingeruje w takie obszary działania banków, jak np. zasady wejścia oraz wyjścia z rynku (m.in. kwestie uporządkowanej likwidacji), licencjonowanie działalności bankowej, zasady konkurencji (również z podmiotami obszaru

shadow banking), zapewnienie bezpieczeństwa klientów w procesie wprowadzenia nowych technologii, wysokość wynagrodzenia i kwalifikacje pracowników, ryzyko podejmowane przez banki, zasady rachunkowości mające na celu zapewnić jak największą transparentność działalności banków, działalność transgraniczną

[5].

W wyniku każdego kryzysu finansowego, pojawiają się potrzeby zwiększenia regulacji oraz nadzoru nad rynkiem finansowym w celu uniknięcia kolejnych zjawisk kryzysowych w przyszłości. Jednakże już kilka lat później, w czasie wzrostu gospodarczego (prosperity) możemy zaobserwować odwrotne tendencje – liberalizację gospodarki, zniesienie regulacji oraz zmniejszenie nadzoru, co wiąże się z korzyściami ekonomicznymi samoregulacji rynków. Po czym, niektóre podmioty rynku, jak na przykład banki w latach 2006-2007, odczuwając możliwość nieuzasadnionego bogacenia się i pokusy nadużyć, doprowadzają do załamania całego systemu finansowego, recesji gospodarki realnej oraz globalnego kryzysu. Z tego wynika, że najbardziej skutecznymi determinantami reform regulacyjnych i instytucjonalnych są kosztowne doświadczenia kryzysowe.

2. Przyrost regulacji bankowych w Unii Europejskiej w okresie pokryzysowym

W odpowiedzi na ostatni kryzys finansowy na poziomie ponadnarodowym, w grudniu 2010 r., Bazylejski Komitet Nadzoru Bankowego przedstawił zestaw wytycznych Bazylea III, których implementacja nastąpiła w 2010 r. w Stanach Zjednoczonych (ustawa

Dodd-Frank Act and Consumer Protection Act) oraz w UE w 2013 r. (pakiet CRD IV/CRR –

Capital Requirements Directive IV/Capital Requirements Regulation)

[6].

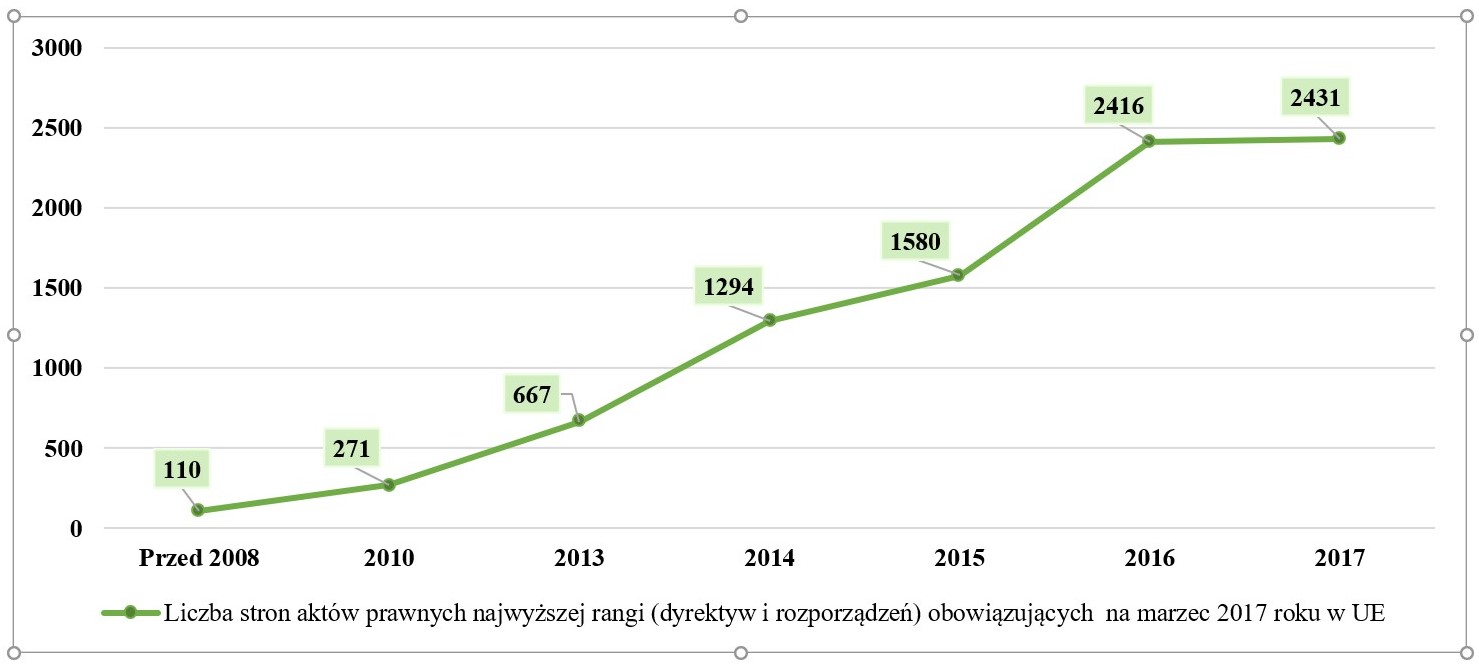

Reakcja UE na zjawiska kryzysowe była skoncentrowana na trzech obszarach, a mianowicie na stworzeniu nowej architektury nadzoru finansowego, wprowadzeniu nowych regulacji bankowych oraz powołaniu i wprowadzeniu w życie koncepcji unii bankowej. Wykaz pokryzysowych działań regulacyjnych w sektorze bankowym UE do połowy 2017 r. (tabela 1) zawiera zestawienie wdrożonych regulacji według kryterium chronologicznego oraz prezentuje złożoność aktów prawnych i wniosków legislacyjnych na podstawie analizy liczby ich stron. Należy zaznaczyć, że analiza ta koncentruje się na regulacjach bankowych uwzględnionych w badaniu pt. EU Mapping 2017: Systematic overview on economic and financial legislation, przeprowadzonym w 2017 r. dla Komisji Gospodarczej i Monetarnej. Jak również, niniejsza analiza uwzględnia jedynie wiążące akty prawne wydawane na poziomie unijnym tzw. hard law, do którego możemy zaliczyć rozporządzenia i dyrektywy, nie uwzględniając tzw. miękkiego prawa (soft law).

Tabela 1. Regulacje bankowe oraz ich zakres (liczba stron) w Unii Europejskiej według kryterium chronologicznego (stan na marzec 2017 r.)

|

Regulacje bankowe według kryterium chronologicznego

|

Liczba stron regulacji wprowadzonych w poszczególnych latach

|

Suma liczby stron obowiązujących regulacji bankowych

|

|

Przed rokiem 2008

|

110

|

110

|

|

Rok 2010

|

|

Rozporządzenie Parlamentu Europejskiego i Rady UE nr 1092/2010 z dnia 24 listopada 2010 r. w sprawie wspólnotowego nadzoru makroostrożnościowego nad systemem finansowym i ustanowienia Europejskiej Rady ds. Ryzyka Systemowego (11 stron).

|

11

|

271

|

|

Rozporządzenie Parlamentu Europejskiego i Rady UE nr 1093/2010 z dnia 24 listopada 2010 r. w sprawie ustanowienia Europejskiego Urzędu Nadzoru Bankowego (36 stron); z późniejszymi zmianami, wersja skonsolidowana – 2014 r. (79 stron).

|

36

|

|

Rozporządzenie Parlamentu Europejskiego i Rady UE nr 1094/2010 z dnia 24 listopada 2010 r. w sprawie ustanowienia Europejskiego Urzędu Ubezpieczeń i Pracowniczych Programów Emerytalnych (36 stron); z późniejszymi zmianami, wersja skonsolidowana – 2014 r. (70 stron).

|

36

|

|

Rozporządzenie Parlamentu Europejskiego i Rady UE nr 1095/2010 z dnia 24 listopada 2010 r. w sprawie ustanowienia Europejskiego Urzędu Nadzoru Giełd Papierów Wartościowych (36 stron); z późniejszymi zmianami, wersja skonsolidowana – 2014 r. (69 stron).

|

36

|

|

Dyrektywa Parlamentu Europejskiego i Rady UE 2010/78/UE z dnia 24 listopada 2010 r. w sprawie zmiany dyrektyw 1998/26/WE, 2002/87/WE, 2003/6/WE, 2003/41/WE, 2003/71/WE, 2004/39/WE, 2004/109/WE, 2005/60/WE, 2006/48/WE, 2006/49/WE i 2009/65/WE w odniesieniu do uprawnień Europejskiego Urzędu Nadzoru Bankowego, Europejskiego Urzędu Nadzoru nad Ubezpieczeniami i Pracowniczymi Programami Emerytalnymi oraz Europejskiego Urzędu Nadzoru nad Rynkami i Papierami Wartościowymi (42 strony).

|

42

|

|

Suma

|

161

|

|

Rok 2013

|

|

Dyrektywa Parlamentu Europejskiego i Rady 2013/36/UE z dnia 26 czerwca 2013 r. w sprawie warunków dopuszczenia instytucji kredytowych do działalności oraz nadzoru ostrożnościowego nad instytucjami kredytowymi i firmami inwestycyjnymi (CDR IV), zmieniająca dyrektywę 2002/87/WE i uchylająca dyrektywy 2006/48/WE oraz 2006/49/WE (168 stron); z późniejszymi zmianami, wersja skonsolidowana – 2015 r. (146 stron).

|

168

|

667

|

|

Rozporządzenie Parlamentu Europejskiego i Rady UE nr 575/2013 z dnia 26 czerwca 2013 r. w sprawie wymogów ostrożnościowych dla instytucji kredytowych i firm inwestycyjnych (CRR), zmieniające rozporządzenie (UE) nr 648/2012 (176 stron); z późniejszymi zmianami, wersja skonsolidowana – 2016 r. (580 stron).

|

176

|

|

Rozporządzenie Rady (UE) 1024/2013 z dnia 15 października 2013 r. powierzające Europejskiemu Bankowi Centralnemu szczególne zadania w odniesieniu do polityki związanej z nadzorem ostrożnościowym nad instytucjami kredytowymi (27 stron).

|

27

|

|

Zmiany do Dyrektywy Parlamentu Europejskiego i Rady 2002/87/WE z dnia 16 grudnia 2002 r. w sprawie dodatkowego nadzoru nad instytucjami kredytowymi, zakładami ubezpieczeń oraz przedsiębiorstwami inwestycyjnymi konglomeratu finansowego i zmieniającej dyrektywy Rady 73/239/EWG, 79/267/EWG, 92/49/EWG, 92/96/EWG, 93/6/EWG i 93/22/EWG oraz dyrektywy 98/78/WE i 2000/12/WE Parlamentu Europejskiego i Rady, 11 lutego 2003 r. (27 stron); z późniejszymi zmianami, wersja skonsolidowana – 2013 r. (52 strony).

|

+25

|

|

|

Suma

|

396

|

|

Rok 2014

|

|

Wniosek w sprawie Rozporządzenia Parlamentu Europejskiego i Rady UE w sprawie środków strukturalnych zwiększających odporność instytucji kredytowych UE, COM (2014) 43, 29 stycznia 2014 r. (65 stron).

|

65

|

1294

|

|

Dyrektywa Parlamentu Europejskiego i Rady 2014/17/UE z dnia 4 lutego 2014 r. w sprawie konsumenckich umów o kredyt związanych z nieruchomościami mieszkalnymi i zmieniająca dyrektywy 2008/48/WE i 2013/36/UE oraz rozporządzenie (UE) nr 1093/2010 (52 strony).

|

52

|

|

Dyrektywa Parlamentu Europejskiego i Rady UE 2014/49/UE z dnia 16 kwietnia 2014 r. w sprawie systemów gwarancji depozytów (DGSD) (39 stron).

|

39

|

|

Dyrektywa Parlamentu Europejskiego i Rady UE 2014/59/UE z dnia 15 maja 2014 r. ustanawiająca ramy na potrzeby prowadzenia działań naprawczych oraz restrukturyzacji i uporządkowanej likwidacji w odniesieniu do instytucji kredytowych i firm inwestycyjnych (BRRD) oraz zmieniająca dyrektywę Rady 82/891/EWG i dyrektywy Parlamentu Europejskiego i Rady 2001/24/WE, 2002/47/WE, 2004/25/WE, 2005/56/WE, 2007/36/WE, 2011/35/UE, 2012/30/UE i 2013/36/EU oraz rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 1093/2010 i (UE) nr 648/2012 (159 stron).

|

159

|

|

Dyrektywa Parlamentu Europejskiego i Rady UE 2014/92/UE z dnia 23 lipca 2014 r. w sprawie porównywalności opłat związanych z rachunkami płatniczymi, przenoszenia rachunku płatniczego oraz dostępu do podstawowego rachunku płatniczego (33 strony).

|

33

|

|

Rozporządzenie Parlamentu Europejskiego i Rady UE nr 806/2014 z dnia 15 lipca 2014 r. ustanawiające jednolite zasady i jednolitą procedurę restrukturyzacji i uporządkowanej likwidacji instytucji kredytowych i niektórych firm inwestycyjnych w ramach jednolitego mechanizmu restrukturyzacji i uporządkowanej likwidacji oraz jednolitego funduszu restrukturyzacji i uporządkowanej likwidacji (SRMR) oraz zmieniające rozporządzenie (UE) nr 1093/2010 (90 stron).

|

90

|

|

Rada UE: Umowa o przekazywaniu i uwspólnianiu składek na rzecz jednolitego funduszu restrukturyzacji i uporządkowanej likwidacji, 8457/14, EF 121, ECOFIN 342, 14 maja 2014 r. (47 stron).

|

47

|

|

Zmiany do Dyrektywy Parlamentu Europejskiego i Rady 2001/24/WE z dnia 4 kwietnia 2001 r. w sprawie reorganizacji i likwidacji instytucji kredytowych, 5 maja 2001 r. (9 stron); z późniejszymi zmianami, wersja skonsolidowana – 2014 r. (20 stron).

|

+11

|

|

Zmiany do Dyrektywy Parlamentu Europejskiego i Rady 2008/48/WE z dnia 23 kwietnia 2008 r. w sprawie umów o kredyt konsumencki oraz uchylającej dyrektywę Rady 87/102/EWG, 22.5.2008 (27 stron); z późniejszymi zmianami, wersja skonsolidowana – 2014 r. (48 stron).

|

+21

|

|

Zmiany do Rozporządzenia Parlamentu Europejskiego i Rady UE nr 1093/2010 z dnia 24 listopada 2010 r. w sprawie ustanowienia Europejskiego Urzędu Nadzoru Bankowego (36 stron); z późniejszymi zmianami, wersja skonsolidowana – 2014 r. (79 stron).

|

+43

|

|

Zmiany do Rozporządzenia Parlamentu Europejskiego i Rady UE nr 1094/2010 z dnia 24 listopada 2010 r. w sprawie ustanowienia Europejskiego Urzędu Ubezpieczeń i Pracowniczych Programów Emerytalnych (36 stron); z późniejszymi zmianami, wersja skonsolidowana – 2014 r. (70 stron).

|

+34

|

|

|

Zmiany do Rozporządzenia Parlamentu Europejskiego i Rady UE nr 1095/2010 z dnia 24 listopada 2010 r. w sprawie ustanowienia Europejskiego Urzędu Nadzoru Giełd Papierów Wartościowych (36 stron); z późniejszymi zmianami, wersja skonsolidowana – 2014 r. (69 stron).

|

+33

|

|

|

Suma

|

627

|

|

|

Rok 2015

|

|

Rozporządzenie Parlamentu Europejskiego i Rady (UE) 2015/751 z dnia 29 kwietnia 2015 r. w sprawie opłat interchange w odniesieniu do transakcji płatniczych realizowanych w oparciu o kartę (15 stron).

|

15

|

1580

|

|

Wniosek w sprawie Rozporządzenia Parlamentu Europejskiego i Rady UE zmieniającego rozporządzenie (UE) nr 575/2013 w sprawie wymogów ostrożnościowych dla instytucji kredytowych i firm inwestycyjnych, COM(2015) 473, 30 września 2015 r. (50 stron).

|

50

|

|

|

Wniosek w sprawie Rozporządzenia Parlamentu Europejskiego i Rady UE w sprawie ustanowienia wspólnych zasad dotyczących sekurytyzacji, utworzenia europejskich ram dla prostych, przejrzystych i standardowych sekurytyzacji oraz zmiany dyrektyw 2009/65/WE, 2009/138/WE, 2011/61/UE i rozporządzeń (WE) nr 1060/2009 i (UE) nr 648/2012, (data zakończenia ważności: 12 grudnia 2017 r.) (76 stron).

|

76

|

|

|

Wniosek w sprawie Rozporządzenia Parlamentu Europejskiego i Rady UE zmieniającego rozporządzenie (UE) nr 806/2014 w celu ustanowienia Europejskiego Systemu Gwarantowania Depozytów, COM(2015) 586, 24 listopada 2015 r. (69 stron).

|

69

|

|

|

Dyrektywa Parlamentu Europejskiego i Rady (UE) 2015/2366 z dnia 25 listopada 2015 r. w sprawie usług płatniczych w ramach rynku wewnętrznego, zmieniająca dyrektywy 2002/65/WE, 2009/110/WE, 2013/36/UE i rozporządzenie (UE) nr 1093/2010 oraz uchylająca dyrektywę 2007/64/WE (35 stron).

|

35

|

|

|

Zielona Księga w sprawie detalicznych usług finansowych: Lepsze produkty, szerszy wybór i większe możliwości dla konsumentów i przedsiębiorstw, COM/2015/0630, 10 grudnia 2015 r. (29 stron).

|

29

|

|

|

Rozporządzenie Parlamentu Europejskiego i Rady (UE) 2015/2365 z dnia 25 listopada 2015 r. w sprawie przejrzystości transakcji finansowanych z użyciem papierów wartościowych i ponownego wykorzystania oraz zmiany rozporządzenia (UE) nr 648/2012 (34 stron).

|

34

|

|

|

Zmiany do Dyrektywy Parlamentu Europejskiego i Rady 2013/36/UE z dnia 26 czerwca 2013 r. w sprawie warunków dopuszczenia instytucji kredytowych do działalności oraz nadzoru ostrożnościowego nad instytucjami kredytowymi i firmami inwestycyjnymi (CDR IV), zmieniającej dyrektywę 2002/87/WE i uchylającej dyrektywy 2006/48/WE oraz 2006/49/WE (168 stron); z późniejszymi zmianami, wersja skonsolidowana – 2015 r. (146 stron).

|

-22

|

|

|

Suma

|

286

|

|

|

Rok 2016

|

|

Wniosek w sprawie Dyrektywy Parlamentu Europejskiego i Rady 2013/36/UE w odniesieniu do podmiotów wyłączonych, finansowych spółek holdingowych, finansowych spółek holdingowych o działalności mieszanej, wynagrodzeń, środków i uprawnień nadzorczych oraz środków ochrony kapitału (CRD V), COM(2016) 854, 23 listopada 2016 r. (38 stron).

|

38

|

2416

|

|

Wniosek w sprawie Rozporządzenia Parlamentu Europejskiego i Rady UE zmieniającego rozporządzenie (UE) nr 575/2013 w odniesieniu do wskaźnika dźwigni, wskaźnika stabilnego finansowania netto, wymogów w zakresie funduszy własnych i zobowiązań kwalifikowalnych, ryzyka kredytowego kontrahenta, ryzyka rynkowego, ekspozycji wobec kontrahentów centralnych, ekspozycji wobec przedsiębiorstw zbiorowego inwestowania, dużych ekspozycji, wymogów w zakresie sprawozdawczości i ujawniania informacji (CRR II) oraz zmieniającego rozporządzenie (UE) nr 648/2012 COM(2016) 850, 23 listopada 2016 r. (282 strony).

|

282

|

|

|

Wniosek w sprawie Dyrektywy Parlamentu Europejskiego i Rady UE zmieniającej dyrektywę 2014/59/UE w odniesieniu do zdolności instytucji kredytowych i firm inwestycyjnych do pokrycia strat i dokapitalizowania (TLAC) oraz zmieniającej dyrektywę 98/26/WE, dyrektywę 2002/47/WE, dyrektywę 2012/30/UE, dyrektywę 2011/35/UE, dyrektywę 2005/56/WE, dyrektywę 2004/25/WE oraz dyrektywę 2007/36/WE, COM(2016) 852, 23 listopada 2016 r. (50 stron).

|

50

|

|

|

Wniosek w sprawie Dyrektywy Parlamentu Europejskiego i Rady UE zmieniającej dyrektywę Parlamentu Europejskiego i Rady UE 2014/59/UE w odniesieniu do stopnia uprzywilejowania niezabezpieczonych instrumentów dłużnych w hierarchii roszczeń w postępowaniu upadłościowym, COM(2016) 853, 23 listopada 2016 r. (12 stron).

|

12

|

|

|

Wniosek w sprawie Rozporządzenia Parlamentu Europejskiego i Rady UE zmieniającego rozporządzenie (UE) nr 806/2014 w odniesieniu do zdolności do pokrycia strat i dokapitalizowania instytucji kredytowych i firm inwestycyjnych (SRMR), COM(2016) 851, 23 listopada 2016 r. (50 stron).

|

50

|

|

|

Zmiany do Rozporządzenia Parlamentu Europejskiego i Rady UE nr 575/2013 z dnia 26 czerwca 2013 r. w sprawie wymogów ostrożnościowych dla instytucji kredytowych i firm inwestycyjnych (CRR), zmieniającego rozporządzenie (UE) nr 648/2012 (176 stron); z późniejszymi zmianami, wersja skonsolidowana – 2016 r. (580 stron).

|

+404

|

|

|

Suma

|

836

|

|

|

Rok 2017

|

|

Plan działania (2017) w sprawie detalicznych usług finansowych: szersza oferta i lepsze produkty

Komunikat Komisji do Parlamentu Europejskiego, Rady, Europejskiego Banku Centralnego, Europejskiego Komitetu ekonomiczno-społecznego i Komitetu Regionów, Plan działania w sprawie detalicznych usług finansowych: szersza oferta i lepsze produkty, COM(2017) 139, 23 marca 2017 r. (15 stron).

|

15

|

2431

|

|

Suma

|

15

|

|

Źródło: Opracowanie własne na podstawie EU Mapping 2017: Systematic overview on economic and financial legislation, s. 13 [online], dostępny w Internecie: http://www.europarl.europa.eu/RegData oraz EUR-Lex – Baza aktów prawnych Unii Europejskiej [online], dostępna w Internecie: https://eur-lex.europa.eu/legal-content/

Jak możemy zauważyć w tabeli 1, w ciągu 10 lat po kryzysie aktywność regulacyjna na poziomie europejskim była intensywna, co spowodowało ogromny przyrost obecnie obowiązujących regulacji bankowych (ze 110 stron obowiązujących aktów prawnych przed kryzysem do 2431 stron w 2017 r.).

Pokryzysowa reakcja UE była skoncentrowana w 2010 r. głównie na stworzeniu nowej architektury nadzoru finansowego w celu zapewnienia stabilności i zaufania do systemu finansowego

[7] oraz większej centralizacji i koordynacji decyzji nadzorczych na szczeblu paneuropejskim (tabela 1). Poprzez przyjęcia wielu dyrektyw, w 2010 r. została ukształtowana struktura Europejskiego Systemu Nadzoru Finansowego, w skład którego wchodzą:

– Europejska Rada ds. Ryzyka Systemowego (European Systemic Risk Board – ESRB),

– Europejskie Urzędy Nadzoru (European Supervisory Authorities – ESA), a mianowicie Europejski Urząd Nadzoru Bankowego (European Banking Authority – EBA), Europejski Urząd Nadzoru Ubezpieczeń i Pracowniczych Programów Emerytalnych (European Insurance and Occupational Pensions Authority – EIOPA) and Europejski Urząd Nadzoru Giełd i Papierów Wartościowych (European Securities and Markets Authority – ESMA),

– Wspólny Komitet Europejskich Urzędów Nadzoru (Joint Committee),

– organy nadzoru państw członkowskich określone w odpowiednich aktach unijnych.

Następna fala regulacyjna w UE miała miejsce w 2013 r. i była skierowania na wprowadzenie ostrożnościowych regulacji bankowych. Spośród tych regulacji zasadnicze znaczenia dla banków funkcjonujących w UE miał tzw. pakiet CRD IV/CRR –

Capital Requirements Directive IV/Capital Requirements Regulation. Głównym celem pokryzysowego pakietu regulacji CRD IV/CRR było zwiększenie odporności sektora bankowego UE na wstrząsy gospodarcze, poprawienie zarządzania ryzykiem w tym sektorze oraz zapewnienie normalnej działalności kredytowej w razie pogorszenia koniunktury. Przepisy te doprecyzowały wymagania ostrożnościowe, między innym wysokości funduszy własnych banków, norm płynności, dźwigni finansowej, buforów kapitałowych oraz zasady oceny ryzyka kredytowego, ładu korporacyjnego oraz wynagrodzenia kadry kierowniczej

[8].

W latach 2014-2017 wdrożono pakiet CRD IV/CRR do porządków prawnych krajów UE. Tak na przykład w Polsce w 2015 r. została znowelizowana ustawa z dnia 29 sierpnia 1997 r. – Prawo bankowe, jak również wprowadzono ustawę z dnia 5 sierpnia 2015 r. o nadzorze makroostrożnościowym nad systemem finansowym i zarządzaniu kryzysowym w systemie finansowym. Zmiany w ustawie – Prawo bankowe polegały na wprowadzeniu w tym akcie prawnym nowych przepisów dyrektywy CRD IV (których nie było we wcześniejszych dyrektywach CRD) oraz modyfikacji tych, które w tej dyrektywie uległy zmianie

[9]. Jak również, zostały określone przez regulatora polskiego (Komisję Nadzoru Finansowego) minimalne poziomy współczynników kapitałowych, obowiązujące banki polskie

[10]. Równocześnie regulator europejski nadal podejmował inicjatywy regulacyjne, które po części były skierowane na zmiany pakietu CRD IV/CRR

[11], jak również na wprowadzenie nowych regulacji bankowych, jak np. Dyrektywy 2014/92/UE z dnia 23 lipca 2014 r. w sprawie porównywalności opłat związanych z rachunkami płatniczymi, Rozporządzenia (UE) 2015/751 z dnia 29 kwietnia 2015 r. w sprawie opłat

interchange w odniesieniu do transakcji płatniczych realizowanych w oparciu o kartę itp.

Dodatkowym kierunkiem działań pokryzysowych w 2014 r. w UE były prace nad koncepcją unii bankowej, która według dokumentu pt.

W kierunku faktycznej Unii Gospodarczej i Walutowej, jest kolejnym etapem integracji strefy euro w obszarze finansowym

[12]. Unia bankowa ujednolica odpowiedzialność za nadzór (

Single Supervision Mechanizm), restrukturyzację i uporządkowaną likwidację banków (

Single Resolution Mechanism) oraz system gwarantowania depozytów (

Single Deposit Guarantee System) (tabela 1), a także zobowiązuje banki działające w całej strefie euro do przestrzegania tych samych przepisów (tzw.

The Single Rulebook)

[13]. Intensywne wprowadzanie nowych oraz zmiana starych aktów prawnych w sektorze bankowym UE w latach 2013-2016 spowodowało przyrost regulacji bankowych oraz pojawienie się nadmiaru regulacji

[14].

Wyniki analizy skali przyrostu regulacji bankowych oraz ich złożoności zostały zaprezentowane graficznie na wykresie 1.

Wykres 1. Liczba stron pokryzysowych regulacji bankowych (aktów prawnych oraz wniosków legislacyjnych) opublikowanych w UE w latach 2008-2017

Źródło: opracowanie własne na podstawie EU Mapping 2017: Systematic overview on economic and financial legislation, s.13 [online], dostępny w Internecie: http://www.europarl.europa.eu/RegData oraz EUR-Lex Baza aktów prawnych Unii Europejskiej [online], dostępny w Internecie: https://eur-lex.europa.eu/legal-content/

W analizowanym okresie (2008 – marzec 2017), rok 2014 jest rokiem rekordowym, w którym została wprowadzona największa liczba stron maszynopisu nowych aktów prawnych najwyższej rangi (dyrektyw i rozporządzeń), wśród których istotne miejsce zajmuje Dyrektywa BRRD z dnia 15 maja 2014 r.

[15], licząca 159 stron oraz tzw. Rozporządzenie SRMR

[16], liczące 90 stron. Najobszerniejszym aktem prawnym pozostaje Dyrektywa w sprawie warunków dopuszczenia instytucji kredytowych do działalności oraz nadzoru ostrożnościowego nad instytucjami kredytowymi i firmami inwestycyjnymi (CDR IV), licząca 168 stron. Dynamika tworzenia oraz nowelizacji regulacji bankowych w UE to średnio 387 stron rocznie

[17], na przeczytanie których trzeba poświęcić średnio 774 minut, czyli 12 godzin i 54 minuty, zakładając, że na przeczytanie jednej strony maszynopisu ekstu prawnego potrzeba średnio 2 minuty

[18].

W 2017 r. pojawiły się nowe wyzwania dla banków oraz regulatorów w UE związane z nowymi wytycznymi Bazylejskiego Komitetu Nadzoru Bankowego, które zostały ogłoszone 7 grudnia 2017 r. Są one kolejnym etapem reformowania Bazylea III. Przygotowania trwały ponad trzy lata i były zapoczątkowane przeglądem metod szacowania różnych rodzajów ryzyka, m.in. kredytowego i operacyjnego

[19]. Nowe zalecenia zostały określone mianem Bazylea IV

[20]. Za jej wprowadzeniem przemawiał sposób kalkulacji aktywów ważonych ryzykiem (ang

. risk-weighted assets – RWA), stosowany podczas wyliczania współczynnika wypłacalności

[21]. Jak zaznaczył Prezes Europejskiego Banku Centralnego Mario Draghi; „Pakiet reform Bazylea IV kończy globalną reformę ram regulacyjnych, które rozpoczęły się wraz z nadejściem kryzysu finansowego”

[22]. Wytyczne Bazylei IV powinny być wprowadzane stopniowo do prawa krajowego w okresie od 2022 do 2027 r. Wprowadzenie zaleceń Bazylea IV do prawa unijnego, a następnie do prawa krajowego, spowoduje konieczność kolejnej modyfikacji regulacji, co wpłynie na dalszy wzrost liczby stron regulacji bankowych i będzie wyzwaniem dla banków w celu zapewnienia zgodności (

compliance). Z kolei funkcja

compliance w bankach zyska na znaczeniu wraz z przyrostem oraz skomplikowaniem pokryzysowych regulacji bankowych w UE.

3. Koszty zapewnienia zgodności (compliance)

Szeroki zakres obowiązków prawnych wynikających z pokryzysowych regulacji bankowych kreuje potrzebę dostosowania działalności bankowej do coraz większej liczby wymogów regulacyjnych oraz zaleceń nadzorczych. Z tego powodu funkcja zapewnienia zgodności

[23], czuwająca nad prawidłowym przebiegiem wdrożenia nowych regulacji, stała się podstawowym warunkiem bezpiecznego, stabilnego i ostrożnego zarządzania bankiem, a tym samym całego systemu finansowego.

Funkcja zapewnienia zgodności (

compliance) została zdefiniowana jako niezależna funkcja, która identyfikuje, ocenia, doradza, monitoruje i raportuje na temat ryzyka braku zgodności banku (

bank’s compliance risk)

[24]. Przez to pojęcie rozumie się ryzyko sankcji prawnych bądź regulaminowych, materialnych strat finansowych lub utraty dobrej reputacji, na jakie narażony jest bank w wyniku niedostosowania się do ustaw, rozporządzeń, przepisów czy przyjętych przez siebie standardów i kodeksów postępowania, mających zastosowanie w jego działalności

[25].

Istotnego znaczenia nabiera fakt, że obowiązek stworzenia jednostek ds. zapewnienia zgodności w bankach został wprowadzony przez ustawodawców państw członkowskich UE, jednak kwestie związane z ich umiejscowieniem i kształtem zależą od indywidualnych decyzji poszczególnych banków

[26]. Z tego powodu, w praktyce sposób zapewnienia zasady

compliance na rynku bankowym jest zróżnicowany i zależy z jednej strony od profilu, skali działalności banków, ich rozmiarów oraz oczekiwań interesariuszy, a z drugiej – od otoczenia prawnego i kulturowego, krótko- i długofalowej polityki państwa oraz decyzji krajowych regulatorów dbających o stabilność systemów finansowych.

Jednym z mierników wzrastającej roli funkcji

compliance w bankach są koszty związane z zapewnieniem zgodności z obowiązującymi regulacjami (tzw. koszty

compliance). Są to koszty, które odnoszą się do wszystkich nakładów pieniężnych ponoszonych przez banki w celu spełnienia wymagań regulacyjnych

[27]. Według wytycznych OECD, koszty

compliance są częścią kosztów regulacyjnych, do których najczęściej zalicza się m.in. koszty wdrożenia systemów informatycznych, personelu, koszty ogólne, sprzętu, koszty rzeczowe oraz koszty usług zewnętrznych (schemat 1)

[28].

Koszty związane z zapewnieniem zgodności z obowiązującymi regulacjami są znaczącym obciążeniem dla banków. Według danych Amerykańskiego Stowarzyszenia Bankowego, w Stanach Zjednoczonych koszty

compliance stanowią rocznie około 70 mld USD

[29]. Największe banki międzynarodowe zwiększają również zatrudnienie w obszarze audytu i zgodności, m.in w latach 2011-2014 Bank of America zwiększył zatrudnienie o ok. 50%; CitiBank – o 33 % i w 2014 r. zatrudniał w dziale zgodności 13% całkowitego zatrudnienia (30000 osób)

[30]. Jak zaznacza się w raporcie Fundacji FinTech Poland oraz Centrum Prawa Nowych Technologii, w 2014 r. Deutsche Bank wydał dodatkowe 1,3 mld EUR na nowe wymogi regulacyjne, a wydatki UBS wyniosły 946 mln USD

[31]. Jest to potwierdzeniem tezy, że znaczenie funkcji

compliance rośnie wraz ze zwiększaniem wymogów regulacyjnych w sektorze bankowym.

Schemat 1. Podział kosztów zgodności (kosztów compliance) według OECD

Źródło: Regulatory Compliance Cost Assessment Guidance, OECD 2014, s. 11

Jednostka

compliance w dzisiejszym kształcie, oprócz dbania o zgodność działalności bankowej z przepisami prawa, pełni również wiele funkcji kontrolnych, nadzorczych oraz koordynacyjnych, wspierając swoimi działaniami między innym departament audytu, prawny, ryzyka operacyjnego itp. Dzięki kontrolom i nadzorowi sprawowanemu przez funkcję

compliance możliwe staje się podjęcie błyskawicznych działań naprawczych, zanim jeszcze nastąpi dany incydent lub tuż po jego nastąpieniu

[32]. Jednostka

compliance pełni też funkcję zapobiegawczą, co ma szczególne znaczenie w zarządzaniu ryzykiem reputacji oraz w kontaktach z instytucjami nadzorczymi. Ponadto od jednostek ds. zapewnienia zgodności w banku oczekuje się skutecznych działań kontrolnych, dzięki czemu banki będą mogły unikać kar za naruszenie obowiązujących przepisów prawnych. Oczekuje się, że efektywna działalność jednostek

compliance będzie wpływać na minimalizację kar i sankcji finansowych przeciwko bankom

[33].

4. Intensyfikacja działań dyscyplinujących organów nadzoru bankowego na rynku bankowym w okresie pokryzysowym

Brak zgodności z regulacjami może narazić banki na odpowiedzialność cywilną, administracyjną i karną w ramach działań dyscyplinujących organów nadzoru bankowego (ang.

enforcement actions). Działania te są kluczowym narzędziem podmiotów sprawujących nadzór nad rynkiem bankowym i mają na celu skłonienie banków do przestrzegania wymogów ostrożnościowych określonych w regulacjach bankowych, normach oraz zestawach zaleceń. Działania dyscyplinujące ze strony organów nadzoru motywują również banki do efektywnego zarządzania ryzykiem –

compliance[34].

Enforcement actions są wykorzystywane w przypadku naruszenia przepisów prawa oraz stosowania niepożądanych praktyk przez instytucje bankowe lub osoby fizyczne. W razie niezgodności z wymaganiami regulacyjnymi, w pierwszej kolejności roszczenia cywilnoprawne oraz kary pieniężne są kierowane w stronę banku, a w drugiej kolejności – poszukuje się konkretnych osób, najczęściej wśród członków zarządu, rady nadzorczej, dyrektorów departamentów, które odpowiadają za działanie lub zaniechanie w związku z niewykonaniem lub nienależytym wykonaniem określonych obowiązków

[35].

Na poziomie europejskim, głównym podmiotem sprawującym nadzór bankowy i stosującym

enforcement actions jest Europejski Bank Centralny

[36]. Z kolei na poziomie poszczególnych państw członkowskich, uprawnienia do wykonywania działań dyscyplinujących posiadają krajowe organy nadzoru, np. w Polsce – Komisja Nadzoru Finansowego, w Wielkiej Brytanii –

Prudential Regulation Authority (PRU) i

Financial Conduct Authority (FCA), w Niemczech –

Bundesanstalt für Finanzdienstleistungsaufsicht (Federalny Urząd Nadzoru Bankowego – BaFin)

[37].

Działania dyscyplinujące Europejskiego Banku Centralnego można podzielić na trzy grupy, a mianowicie

[38]:

– kary finansowe – naliczane w wysokości do dwukrotności kwoty uzyskanych zysków lub strat unikniętych z powodu naruszenia (non-compliance practice) lub do 10% całkowitego rocznego obrotu banku w poprzednim roku obrotowym (mogą zostać wszczęte po ustaniu naruszenia);

– okresowe kary pieniężne – bank musi zapłacić dzienną kwotę – do 5% średniego dziennego obrotu – za każdy dzień trwania naruszenia przez maksymalny okres 6 miesięcy (tylko podczas trwania naruszenia);

– inne środki egzekucyjne – Europejski Bank Centralny może stosować środki egzekwowania dostępne w ustawodawstwie krajowym, jak również może zlecić organom nadzoru państw członkowskich zastosowanie krajowych środków egzekucyjnych.

Tabela 2. Kary finansowe nałożone przez Europejski Bank Centralny

|

Data

wydania decyzji

|

Podmiot nadzorowany

|

Wysokość kar finansowych (EURO)

|

Obszar naruszenia

|

|

21.12.2018

|

Novo Banco, SA

|

610,000

|

Duże ekspozycje, wymogi kapitałowe, sprawozdawczość

|

|

16.07.2018

|

Crédit Agricole, S.A

|

4.300.000

|

Fundusze własne

|

|

16.07.2018

|

Crédit Agricole Corporate and Investment Bank

|

300.000

|

Fundusze własne

|

|

16.07.2018

|

CA Consumer Finance

|

200.000

|

Fundusze własne

|

|

14.03.2018

|

Banco de Sabadell, S.A.

|

1.600.000

|

Fundusze własne

|

|

28.08.2017

|

Banca Popolare di Vicenza S.p.A. in liquidazione coatta amministrativa

|

11.200.000

|

Raportowanie i udostępnianie informacji publicznej, duże ekspozycje

|

|

13.07.2017

|

Permanent tsb Group

Holdings plc

|

2.500.000

|

Wymogi

płynnościowe

|

Źródło: Supervisory sanctions, European Central Bank [online], dostępny w Internecie: https://www.bankingsupervision.europa.eu/banking/sanctions/html/index.pl.html

W tabeli 2 został przedstawiony wykaz kar finansowych, nałożonych przez Europejski Bank Centralny zgodnie z art. 18 (6) rozporządzenia w sprawie Jednolitego Mechanizmu Nadzorczego

[39]. Podmiotami działań dyscyplinujących europejskiego nadzorcy były m.in. irlandzki, włoski, hiszpański, francuski i portugalski bank oraz instytucje finansowe.

Obecnie, zarówno w UE, jak i w Stanach Zjednoczonych, można zauważyć wzrostową tendencję kosztów działalności niezgodnej z prawem (

non-compliance) w sektorze bankowym

[40], które są wyrażone w działaniach dyscyplinujących, a mianowicie w karach finansowych, okresowych karach pieniężnych oraz innych środkach egzekucyjnych. W związku z ograniczonym dostępem do informacji na temat charakteru i wysokości kar finansowych w UE oraz różnym poziomem szczegółowości danych opublikowanych przez organy nadzoru państw członkowskich, pełna analiza ilościowa działań dyscyplinujących jest trudna. Istnieją jednak badania uwzględniające wartość nałożonych kar finansowych na np. pięćdziesiąt największych europejskich i amerykańskich banków, które wchodzą do grona globalnych instytucji bankowych o znaczeniu systemowym (G-SIB –

global systemically important banks).

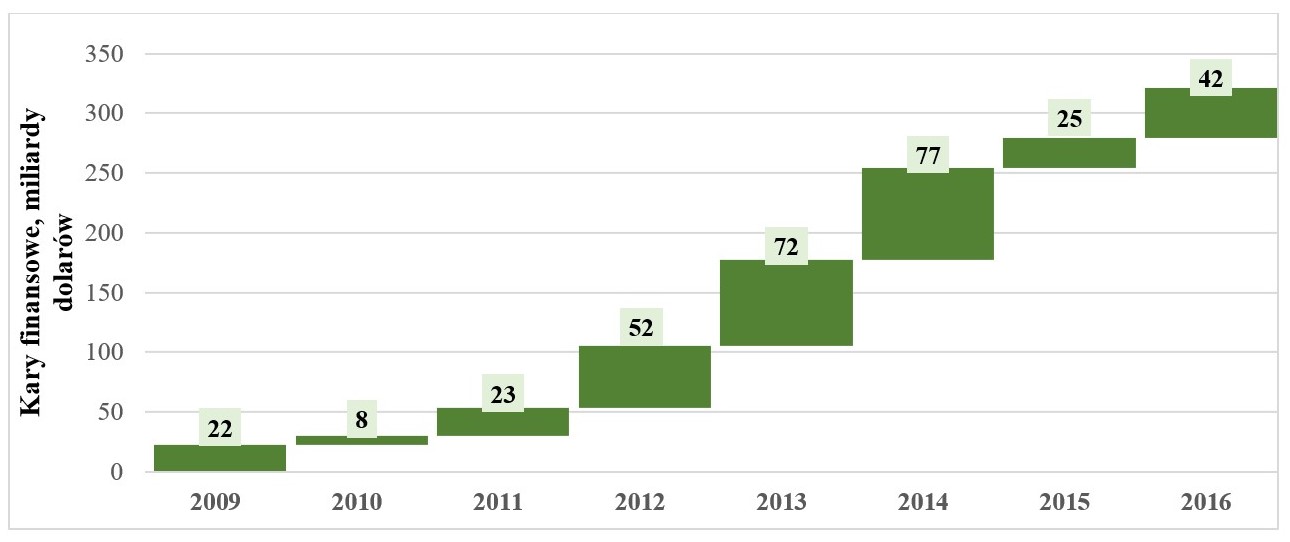

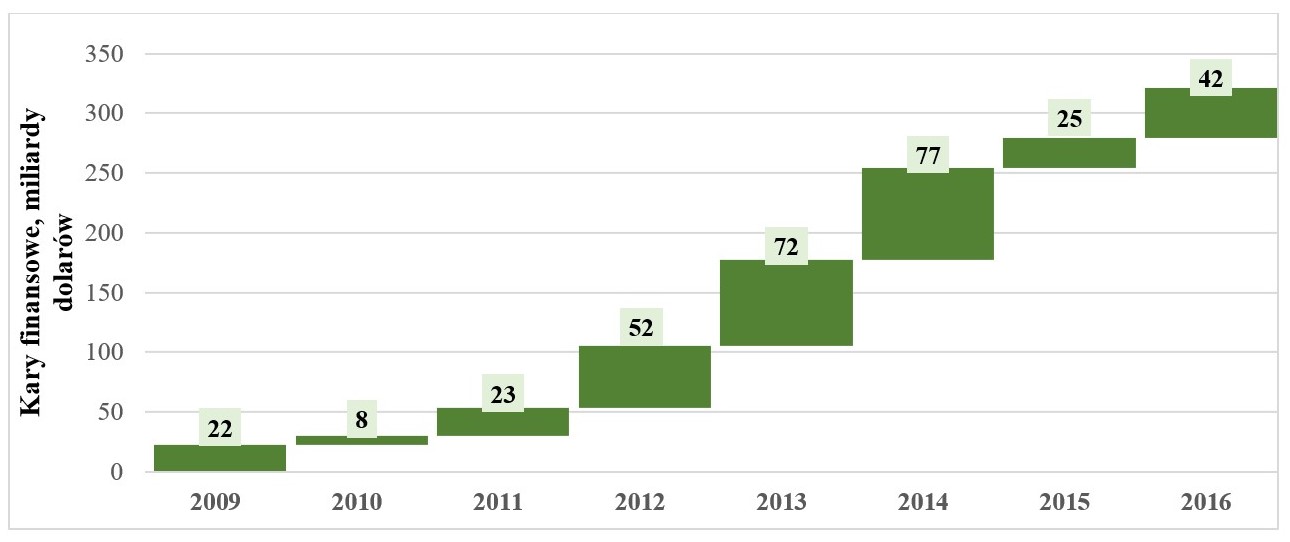

Wykres 2. Kary finansowe nałożone na pięćdziesiąt największych europejskich i amerykańskich banków w latach 2009-2016

Wykres 2. Kary finansowe nałożone na pięćdziesiąt największych europejskich i amerykańskich banków w latach 2009-2016Źródło: opracowanie własne na podstawie Staying the course in banking, Global risk 2017, The Boston Consulting Group, s. 16 [online], dostępny w Internecie: http://image-src.bcg.com/BCG_COM/BCG-Staying-the-Course-in-Banking-Mar-2017_tcm9-146794.pdf

W analizowanym okresie możemy dostrzec tendencję wzrostową wartości kar finansowych, w szczególności w latach 2012-2014. W latach 2011–2013 możemy zaobserwować znaczący wzrost kar finansowych, z 23 mld USD do 72 mld USD (wykres 2). Oznacza to, że każdego roku absolutna wartość kar finansowych nałożonych przez organy nadzoru bankowego niemal podwoiła się w porównaniu z rokiem poprzednim. Począwszy od 2014 r. dynamika absolutnego i procentowego przyrostu została zróżnicowana, a mianowicie procentowy przyrost względny w 2015 r. ukształtował się na poziomie ujemnym (-67,5%), a w 2016 r. – na poziomie dodatnim (+68%) (tabela 3). W analizowanym okresie średnie tempo wzrostu absolutnego oraz procentowego stanowiły odpowiednio 2,86 mld USD oraz 42,7%.

Tabela 3. Kary finansowe nałożone na pięćdziesiąt największych europejskich i amerykańskich banków w latach 2009-2016, mld USD

|

|

2009

|

2010

|

2011

|

2012

|

2013

|

2014

|

2015

|

2016

|

|

Wartość skumulowana kar

|

22

|

30

|

53

|

105

|

177

|

254

|

279

|

321

|

|

Średni przyrost absolutny

|

2,86 mld USD

|

|

Średni przyrost procentowy, %

|

42,7%

|

|

Dynamika – przyrost absolutny

|

-

|

8

|

23

|

52

|

72

|

77

|

25

|

42

|

|

Dynamika – przyrost procentowy, %

|

-

|

36,6%

|

76,7%

|

98,1%

|

68,6%

|

43,5%

|

9,8%

|

15,1%

|

|

Średni przyrost procentowy, %

|

49,8%

|

Źródło: opracowanie własne na podstawie Staying the course in banking, Global risk 2017, The Boston Consulting Group, s. 16 [online], dostępny w Internecie: http://image-src.bcg.com/BCG_COM/BCG-Staying-the-Course-in-Banking-Mar-2017_tcm9-146794.pdf

W 2016 r., na koniec analizowanego okresu, skumulowana wartości kar finansowych nałożonych na największe europejskie oraz amerykańskie banki wyniosła 321 mld USD. Od 2013 r. możemy zauważyć spadek dynamiki przyrostu skumulowanej wartości kar finansowych, choć skala tego zjawiska nadal jest ogromna. Podobnie jak dynamika tworzenia oraz nowelizacji regulacji bankowych w UE, dynamika przyrostu kar finansowych w latach 2013-2014 ustabilizowała się. Porównując dane tabeli 1 oraz tabeli 2, możemy zauważyć analogiczne tendencje, co potwierdza zależność pomiędzy przyrostem oraz skomplikowaniem pokryzysowych regulacji bankowych a działaniami dyscyplinującymi, wnioskowane na przykładzie kar oraz sankcji finansowych nałożonych przez organu nadzoru bankowego.

Podsumowanie

Przyrost regulacji bankowych w okresie pokryzysowym oznacza wyższe ryzyko regulacyjne, w tym ryzyko zgodności, co przekłada się na większe koszty compliance ponoszone w celu dostosowania działalności bankowej do obowiązujących wymagań regulacyjnych. W przypadku braku zgodności oraz działań non-compliance wobec banków są stosowane działania dyscyplinujące (enforcment actions) ze strony organów nadzoru. Przeprowadzona analiza wskazuje, że wzrost liczby pokryzysowych regulacji bankowych oraz poziomu ich skomplikowania prowadzi do intensyfikacji działań dyscyplinujących ze strony organów nadzoru bankowego. Jak również, że wraz ze zwiększeniem wymogów regulacyjnych w sektorze bankowym rośnie znaczenie funkcji compliance. Powstaje kolejne pytanie badawcze, jakie są zależności pomiędzy efektywnością funkcji compliance w bankach a skalą działań dyscyplinujących ze strony organów nadzoru. Odpowiedź na wyżej postawione pytanie badawcze będzie poszukiwana w dalszych pracach badawczo-naukowych.

Bibliografia

Acharya V., Cooley T., Matthew P. i in., Regulating Wall Street: The Dodd-Frank Act and the New Architecture of Global Finance, New Jersey 2011.

Basel III: A global regulatory framework for more resilient banks and banking systems, Basel Committee on Banking Supervision, December 2010 [online], dostępny w Internecie: http://www.bis.org/publ/bcbs189_dec2010.pdf.

Bektenova G., Are RegTech, FinTech, Blockchain the Future?, w: III Network AML/CFT Institute International Scientific and Research Conference „FinTech and RegTech: Possibilities, Threats and Risks of Financial Technologies”, KnE Social Sciences, 2018.

Borkowska B., Regulacja – wartości – ramy instytucjonalne, „Ekonomia” 2013, nr 4 (25), s. 197-209.

Call for evidence: EU regulatory framework for financial services, Komisja Europejska [online], dostępny w Internecie: http://ec.europa.eu/finance/consultations/2015/financial-regulatory-framework-review/index_en.htm.

Chaikovska I., Problem dostosowania i zgodności pokryzysowych regulacji bankowych w Unii Europejskiej: zarządzanie ryzykiem compliance, „Marketing i Rynek” 2018, nr 12, s. 67-77.

Chaikovska I., Zasada zapewnienia zgodności i działania dyscyplinujące organów nadzoru bankowego w okresie pokryzysowym, „Bezpieczny Bank” 2019, nr 3 (76), s. 29-53.

Compliance and the compliance function in banks, The Basel Committee on Banking Supervision, April 2005.

Davies H., Green D., Globalny nadzór i regulacja sektora finansowego, tłum. R. Krzyśków, T. Skurzewski, Warszawa 2010.

Enforcement, European Central Bank [online], dostępny w Internecie: https://www.bankingsupervision.europa.eu/banking/tasks/enforcement/html/index.pl.html.

EU Mapping 2017: Systematic overview on economic and financial legislation, s.13 [online], dostępny w Internecie: http://www.europarl.europa.eu/RegData oraz EUR-Lex Baza aktów prawnych Unii Europejskiej [online], dostępny w Internecie: https://eur-lex.europa.eu/legal-content/.

Godlewski A., Niemiecki nadzór finansowy sięga po nowe uprawnienia, Obserwator finansowy [online], dostępny w Internecie: https://www.obserwatorfinansowy.pl/tematyka/bankowosc/niemiecki-nadzor-finansowy-siega-po-nowe-uprawnienia/.

Götz M., Tröger T., Fines for misconduct in the banking sector – what is the situation in the EU?, Parlament Europejski, PE 587.401.

Governors and Heads of Supervision finalize Basel III reforms, Bank for International Settlements, Press release, 7 December 2017 [online], dostępny w Internecie: https://www.bis.org/press/p171207.htm.

Jakubowski R., Rozwój funkcji compliance w polskim systemie bankowym od 1989 r., „Monitor Prawa Bankowego” 2013, nr 11, s. 58-70.

Koleśnik J., Bezpieczeństwo systemu bankowego. Teoria i praktyka, Warszawa 2011.

Kurkliński L., Kulturowe uwarunkowania rozwoju bankowości w świetle nowej ekonomii instytucjonalnej (NEI) – aspekty regulacyjne, [w:] Nowa ekonomia instytucjonalna a nauki o zarządzaniu, red. S. Rudolf, „Prace Naukowe Wyższej Szkoły Bankowej w Gdańsku” 2016, tom 48, s. 375-389.

Marcinkowska M., Corporate governance w bankach. Teoria i praktyka, Łódź 2014.

Mikita M., Polski sektor bankowy wobec unijnych regulacji bankowych, „Studia Biura Analiz Sejmowych” 2017, nr 3 (51), s. 31-50.

Miklaszewska E., Pokryzysowa reregulacja europejskiego rynku bankowego. Skutki dla Polski, „Zeszyty Naukowe Polskiego Towarzystwa Ekonomicznego” 2011, nr 11, s. 45-55.

Nowe wytyczne Komitetu Bazylejskiego ds. Nadzoru Bankowego tzw. „Bazylea IV” uchwalone, PwC [online], dostępny w Internecie: https://www.pwc.pl/pl/media/2017/2017-12-08-pwc-bazylea-IV.html.

Pakiet CRD IV / CRR – Zmiany polskich regulacji. Komisja Nadzoru Finansowego. Pobrano z https://www.knf.gov.pl/dla_rynku/pakiet_crd4/zmiany_polskich_regulacji_CRDIV.

Pięta A., Technologie regulacyjne szansą na obniżenie kosztów compliance, „Ruch Prawniczy, Ekonomiczny i Socjologiczny” 2018, z. 2, s. 241-255.

Produkcja prawa w Polsce największa w historii, Barometr stabilności otoczenia prawnego w polskiej gospodarce, 2017, Grant Thornton [online], dostępny w Internecie: http://grantthornton.pl/wp-content/uploads/2017/02/BarometrPrawa_GT2017.pdf.

Reforma bankowa Bazylea III zakończona, Obserwator finansowy [online], dostępny w Internecie: https://www.obserwatorfinansowy.pl/tematyka/bankowosc/reforma-bankowa-bazylea-iii-zakonczona/.

RegTech znaczenie innowacji regulacyjnych dla sektora finansowego i państwa, Raport FinTech Poland oraz Centrum Prawa Nowych Technologii.

Regulatory Compliance Cost Assessment Guidance, OECD 2014.

Rogowski W., Zasób i inflacja przepisów prawa w Polsce, „Głos Prawa” 2018, nr 1-2, s. 13-33.

Stanowisko KNF w sprawie minimalnych poziomów współczynników kapitałowych. Komisja Nadzoru Finansowego. Pobrano z https://www.knf.gov.pl/o_nas/komunikaty?articleId=60208&p_id=18.

Staying the course in banking, Global risk 2017, The Boston Consulting Group [online], dostępny w Internecie: http://image-src.bcg.com/BCG_COM/BCG-Staying-the-Course-in-Banking-Mar-2017_tcm9-146794.pdf.

Supervisory sanctions, European Central Bank [online], dostępny w Internecie: https://www.bankingsupervision.europa.eu/banking/sanctions/html/index.pl.html.

The compliance function in banks, The Basel Committee on Banking Supervision, October 2003.

The Single Rulebook, European Banking Authority [online], dostępny w Internecie: https://www.eba.europa.eu/regulation-and-policy/single-rulebook.

PRZYPISY:

[1] B. Borkowska, Regulacja – wartości – ramy instytucjonalne, „Ekonomia” 2013, nr 4 (25), s. 200.

[2] W. Rogowski, Zasób i inflacja przepisów prawa w Polsce, „Głos Prawa” 2018, nr 1-2, s. 15.

[3] H. Davies, D. Green, Globalny nadzór i regulacja sektora finansowego, tłum. R. Krzyśków, T. Skurzewski, Warszawa 2010, s. 21.

[4] J. Koleśnik, Bezpieczeństwo systemu bankowego. Teoria i praktyka, Warszawa 2011, s. 156.

[5] L. Kurkliński, Kulturowe uwarunkowania rozwoju bankowości w świetle nowej ekonomii instytucjonalnej (NEI) – aspekty regulacyjne, [w:] Nowa ekonomia instytucjonalna a nauki o zarządza-

niu, red. S. Rudolf, „Prace Naukowe Wyższej Szkoły Bankowej w Gdańsku” 2016, tom 48, s. 384. M. Marcinkowska, Corporate governance w bankach. Teoria i praktyka, Łódź 2014, s. 28-29.

[6] V. Acharya, T. Cooley, P. Matthew P. i in., Regulating Wall Street: The Dodd-Frank Act and the New Architecture of Global Finance, New Jersey 2011, s. 75.

[7] E. Miklaszewska, Pokryzysowa reregulacja europejskiego rynku bankowego. Skutki dla Polski, „Zeszyty Naukowe Polskiego Towarzystwa Ekonomicznego” 2011, nr 11, s. 47.

[8] M. Mikita, Polski sektor bankowy wobec unijnych regulacji bankowych, „Studia Biura Analiz Sejmowych” 2017, nr 3 (51), s. 32.

[9] Pakiet CRD IV / CRR – Zmiany polskich regulacji, Komisja Nadzoru Finansowego [online], dostępny w Internecie: https://www.knf.gov.pl/dla_rynku/pakiet_crd4/zmiany_polskich_regulacji_CRDIV (dostęp: 17.10.2019).

[10] Stanowisko KNF w sprawie minimalnych poziomów współczynników kapitałowych. Komisja Nadzoru Finansowego. Pobrano z https://www.knf.gov.pl/o_nas/komunikaty?articleId=60208&p_id=18 (dostęp: 17.10.2019).

[11] Ogłoszone 30 września 2015 r. przez Komisję Europejską w wyniku publicznych konsultacji Call for evidence: EU regulatory framework for financial services, określone mianem Banking Reform Package. Proponowany pakiet reform obejmuje propozycje nowelizacji czterech aktów prawnych, a mianowicie projektu Rozporządzenia CRR II, projektu Dyrektywy CRD V, Dyrektywy BRRD II, Rozporządzenia SRMR II, w ramach którego będą zmodyfikowane wymogi kapitałowe w większym stopniu uwzględniające ryzyko, w szczególności w zakresie ryzyka rynkowego, ryzyka kredytowego kontrahenta oraz z tytułu ekspozycji wobec kontrahentów centralnych.Call for evidence: EU regulatory framework for financial services, Komisja Europejska [online], dostępny w Internecie: http://ec.europa.eu/finance/consultations/2015/financial-regulatory-framework-review/index_en.htm (dostęp: 17.10.2019).

[13] The Single Rulebook, European Banking Authority [online], dostępny w Internecie: https://www.eba.europa.eu/regulation-and-policy/single-rulebook (dostęp: 19.10.2019).

[14] Zob. W. Rogowski W., Zasób i inflacja przepisów…, s. 14.

[15] Dyrektywa Parlamentu Europejskiego i Rady UE 2014/59/UE z dnia 15 maja 2014 r. ustanawiająca ramy na potrzeby prowadzenia działań naprawczych oraz restrukturyzacji i uporządkowanej likwidacji w odniesieniu do instytucji kredytowych i firm inwestycyjnych (BRRD) oraz zmieniająca dyrektywę Rady 82/891/EWG i dyrektywy Parlamentu Europejskiego i Rady 2001/24/WE, 2002/47/WE, 2004/25/WE, 2005/56/WE, 2007/36/WE, 2011/35/UE, 2012/30/UE i 2013/36/EU oraz rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 1093/2010 i (UE) nr 648/2012.

[16] Rozporządzenie Parlamentu Europejskiego i Rady UE nr 806/2014 z dnia 15 lipca 2014 r. ustanawiające jednolite zasady i jednolitą procedurę restrukturyzacji i uporządkowanej likwidacji instytucji kredytowych i niektórych firm inwestycyjnych w ramach jednolitego mechanizmu restrukturyzacji i uporządkowanej likwidacji oraz jednolitego funduszu restrukturyzacji i uporządkowanej likwidacji (SRMR) oraz zmieniające rozporządzenie (UE) nr 1093/2010.

[17] I. Chaikovska, Zasada zapewnienia zgodności i działania dyscyplinujące organów nadzoru bankowego w okresie pokryzysowym, „Bezpieczny Bank” 2019, nr 3 (76), s. 41.

[18] Produkcja prawa w Polsce największa w historii, Barometr stabilności otoczenia prawnego w polskiej gospodarce, 2017, Grant Thornton [online], dostępny w Internecie: http://grantthornton.pl/wp-content/uploads/2017/02/BarometrPrawa_GT2017.pdf (dostęp: 7.10.2019).

[19] Basel III: A global regulatory framework for more resilient banks and banking systems, Basel Committee on Banking Supervision, December 2010 [online], dostępny w Internecie: http://www.bis.org/publ/bcbs189_dec2010.pdf (dostęp: 7.10.2019).

[20] Reforma bankowa Bazylea III zakończona, Obserwator finansowy [online], dostępny w Internecie: https://www.obserwatorfinansowy.pl/tematyka/bankowosc/reforma-bankowa-bazylea-iii-zakonczona/ (dostęp: 7.10.2019).

[21] Nowe wytyczne Komitetu Bazylejskiego ds. Nadzoru Bankowego tzw. „Bazylea IV” uchwalone, PwC [online], dostępny w Internecie: https://www.pwc.pl/pl/media/2017/2017-12-08-pwc-bazylea-IV.html (dostęp: 17.10.2019).

[22] Governors and Heads of Supervision finalize Basel III reforms, Bank for International Settlements, Press release, 7 December 2017 [online], dostępny w Internecie: https://www.bis.org/press/p171207.htm (dostęp: 17.10.2019).

[23] Funkcja compliance ma na celu osiągnięcie zgodności działalności prowadzonej przez bank z obowiązującymi przepisami prawa, regulacjami wewnętrznymi oraz przyjętymi przez bank standardami postępowania.

[24] The compliance function in banks, The Basel Committee on Banking Supervision, October 2003, s. 3.

[26] Taka jednostka powinna działać w oparciu o zasady, które zostały podzielone na cztery grupy, a mianowicie obowiązki rady, obowiązki zarządu w zakresie zgodności, zasady funkcjonowania jednostki ds. zgodności oraz inne zagadnienia. Compliance and the compliance function in banks, The Basel Committee on Banking Supervision, April 2005, s. 9-16.

[27] A. Pięta, Technologie regulacyjne szansą na obniżenie kosztów compliance, „Ruch Prawniczy, Ekonomiczny i Socjologiczny” 2018, z. 2, s. 248.

[28] Regulatory Compliance Cost Assessment Guidance, OECD 2014, s. 11.

[29] G. Bektenova, Are RegTech, FinTech, Blockchain the Future?, [w:] III Network AML/CFT Institute International Scientific and Research Conference „FinTech and RegTech: Possibilities, Threats and Risks of Financial Technologies”, KnE Social Sciences, 2018, s. 61.

[30] RegTech znaczenie innowacji regulacyjnych dla sektora finansowego i państwa, Raport FinTech Poland oraz Centrum Prawa Nowych Technologii, s. 4.

[32] R. Jakubowski, Rozwój funkcji compliance w polskim systemie bankowym od 1989 r., „Monitor Prawa Bankowego” 2013, nr 11, s. 61.

[33] I. Chaikovska, Problem dostosowania i zgodności pokryzysowych regulacji bankowych w Unii Europejskiej: zarządzanie ryzykiem compliance, „Marketing i Rynek” 2018, nr 12, s. 75.

[34] M. Götz, T. Tröger, Fines for misconduct in the banking sector – what is the situation in the EU?, Parlament Europejski, PE 587.401, s. 5.

[36] Tasks – Enforcement, European Central Bank [online], dostępny w Internecie: https://www.bankingsupervision.europa.eu/banking/tasks/enforcement/html/index.en.html (dostęp: 17.10.2019).

[37] A. Godlewski, Niemiecki nadzór finansowy sięga po nowe uprawnienia, Obserwator finansowy [online], dostępny w Internecie: https://www.obserwatorfinansowy.pl/tematyka/bankowosc/niemiecki-nadzor-finansowy-siega-po-nowe-uprawnienia/ (dostęp: 17.10.2019).

[38] Enforcement, European Central Bank [online], dostępny w Internecie: https://www.bankingsupervision.europa.eu/banking/tasks/enforcement/html/index.pl.html (dostęp: 7.10.2019).

[39] Rozporządzenie Rady (UE) 1024/2013 z dnia 15 października 2013 r. powierzające Europejskiemu Bankowi Centralnemu szczególne zadania w odniesieniu do polityki związanej z nadzorem ostrożnościowym nad instytucjami kredytowymi.